Depuis sa création, Comgest applique la même philosophie d’investissement – qualité/croissance – pour sa gamme de fonds actions, laquelle couvre toutes les zones géographiques. Ses performances lui permettent aujourd’hui de dépasser les 30 milliards d’euros d’encours. Entretien avec Sébastien de Frouville, son responsable relations investisseurs depuis huit ans.

Investissement Conseils : Comgest vient de fêter son 35e anniversaire et s’appuie toujours sur la même philosophie de gestion…

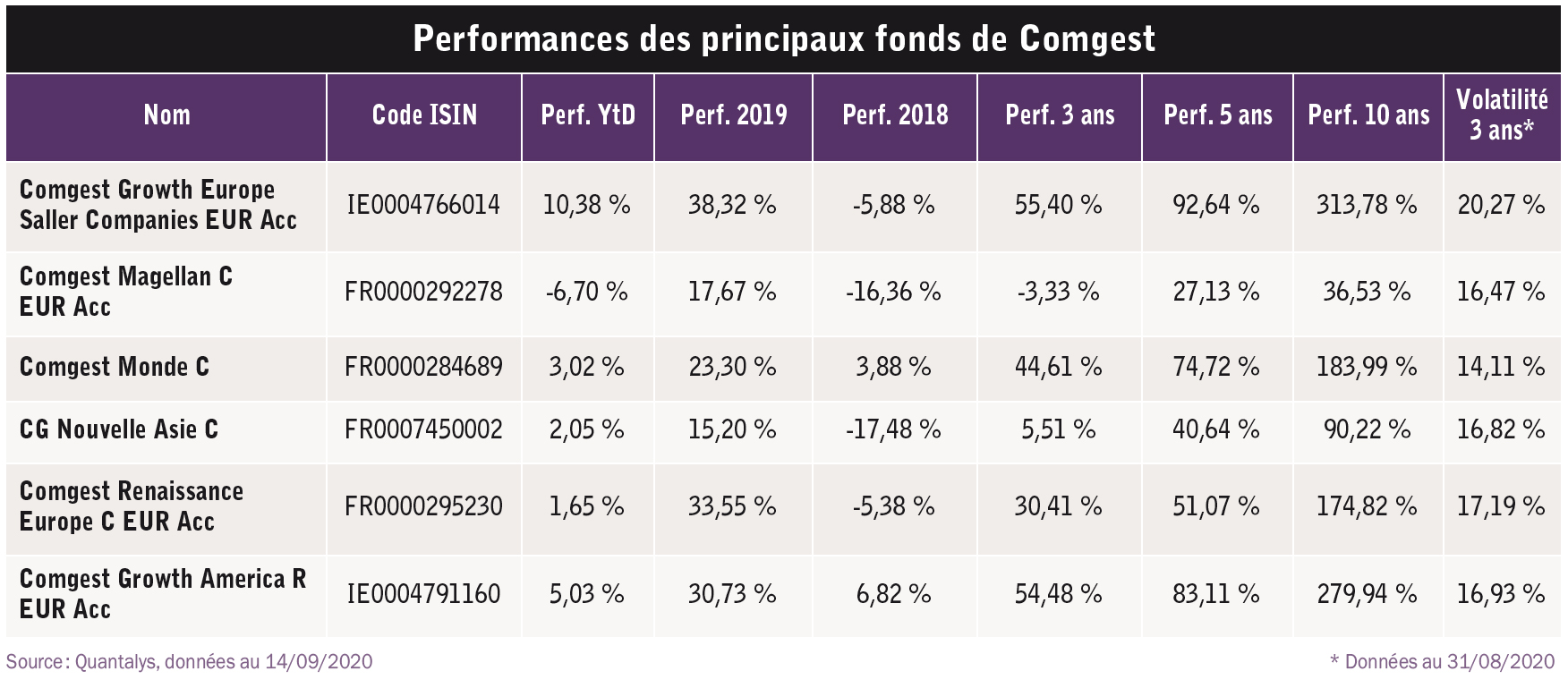

Sébastien de Frouville : Tout à fait, depuis 1985, Comgest déploie la même approche de gestion qualité/croissance, quelle que soit la zone géographique. Jusqu’en 2010, Comgest s’appuyait sur deux jambes, avec ses principaux fonds:l’un sur l’Europe, Renaissance Europe, l’autre sur les marchés émergents, Magellan. C’est moins le cas aujourd’hui avec des encours beaucoup mieux répartis entre nos différents fonds, notamment Comgest Monde et Comgest Growth Japan.

Vos encours ont particulièrement grossi ces dernières années…

S.d.F. A fin décembre, ils s’élevaient à 33,1 milliards d’euros, contre 30 milliards d’euros à fin juin 2019. Notre collecte a été régulière ces dernières années. A fin 2019, les encours étaient pour un tiers sur Renaissance Europe, un tiers sur Magellan, et le dernier tiers sur Comgest Monde et le fonds Japon.

70% de nos clients sont situés à l’étranger – Amérique du Nord, Allemagne, Benelux, mais aussi en Suisse, en Grande-Bretagne et au Moyen-Orient. La collecte est positive depuis le début de l’année. Nous n’avons d’ailleurs pas enregistré de flux sortants en mars dernier.

Quelles sont les conséquences de votre process de sélection sur le choix des entreprises en portefeuille ?

S.d.F. Notre exigence de qualité – le premier critère de notre démarche – nous amène à sélectionner des sociétés peu sensibles aux aléas externes et à l’évolution de la demande, et généralement protégées par de fortes barrières à l’entrée. Ainsi nous ne détenons pas de valeurs très cycliques, liées ni aux matières premières, ni aux bancaires des pays développés. Sur le papier, cette méthodologie peut sembler simple; dans les faits cela revient à chercher une aiguille dans une botte de foin, car les sociétés qui vont croître sur longue période sont très rares. S’agissant de la croissance, l’entreprise en question affiche généralement un ROE de 15 % et une croissance annuelle des bénéfices entre 8 et 10 % pour les cinq prochaines années. 75 à 80 % des entreprises en portefeuille bénéficient de tendances lourdes, telles que l’occidentalisation des modes de consommation, le vieillissement des populations, le big data, l’urbanisation… Ce constat résulte exclusivement de notre stock-picking. Nos biais sectoriels bougent peu, et nous trouvons davantage d’idées dans les domaines de la consommation, de la santé et des technologies. Enfin, après avoir validé les aspects de qualité et de croissance, nous regardons la valorisation.grâce à une sélection de valeurs réalisée par une cinquantaine d’analystes basés à Paris, Hong Kong, Tokyo et Singapour. Chacun suit environ dix sociétés, un nombre assez faible mais gage d’une différenciation par rapport à nos concurrents.

Votre exigence dans la sélection de valeurs vous conduit donc à avoir des portefeuilles concentrés…

S.d.F. Les fonds se composent généralement de trente à quarante lignes, avec un taux de rotation de 25 % par an en moyenne sur toute la gamme. Pour certains, il peut s’agir de portefeuilles concentrés, mais des études prouvent qu’à partir de trente, voire même dix-sept valeurs, la diversification du portefeuille est assurée. Notre principal risque est donc la liquidité que nous monitorons étroitement. Dans la plupart des portefeuilles, les entreprises sont des grandes capitalisations. Nous disposons d’un véhicule spécifique pour les petites et moyennes valeurs, Comgest Growth Europe Smaller Companies, dont les capitalisations boursières en portefeuille vont de 300 millions à 10 milliards d’euros

Comment avez-vous traversé la crise du Covid ?

S.d.F. La crise a été un test pour notre approche qualité/croissance qui a bien résisté dans l’ensemble. Les équipes de recherche ont revu les cas d’investissement en les triant en trois catégories:ceux, souvent liés à la consommation, qui ont été peu ou pas impactés; ceux, plutôt des acteurs de la technologie ou de la santé, qui ont bénéficié de la crise; et enfin ceux, généralement liés au commerce physique ou au transport aérien, qui ont été impactés.

Pour ces valeurs, la crise est un véritable crash-test et les leaders en sortent généralement renforcés. Les différentes équipes ont saisi deux à trois opportunités en avril-mai lorsque certaines sociétés que nous estimons de grande qualité pouvaient être vendues sans le discernement.

Quelle place donnez-vous aux critères ESG dans votre politique de gestion ?

S.d.F. Tout d’abord, nous excluons le tabac et les mines antipersonnel de nos portefeuilles, et nous disposons d’une équipe de quatre et bientôt cinq analystes. Ensuite, l’intégration des critères ESG repose sur une note allant de 1 à 4 qui vient impacter le taux d’actualisation de notre modèle de bénéfices à cinq ans. Nous engageons ensuite un dialogue avec le management et/ou le board lorsque nous détectons des faiblesses ou des points d’amélioration. Nous avons ainsi pu remporter quelques batailles, comme pour Daikin qui a changé le gaz utilisé dans ses climatiseurs. Notre engagement nous a aussi conduits, par exemple, à devenir activistes en proposant des administrateurs indépendants à l’assemblée générale 2019 d’EssilorLuxottica, alors que la gouvernance était bloquée entre les Français et Italiens.

De nouveaux fonds pourraient-ils être créés ?

S.d.F. Pas dans l’immédiat, mais nous avons toujours dans nos cartons l’idée de lancer un fonds de small et midcaps qui seraient le petit frère de Comgest Monde…

Un mot sur vos partenaires CGP ?

S.d.F. Ils sont des partenaires historiques qui ont repéré très tôt nos fonds Renaissance, Comgest Monde et Magellan. Nous avons récemment renforcé l’équipe relations investisseurs avec l’arrivée d’une troisième personne.

Ce marché se concentre actuellement. Il se professionnalise et doit saisir la formidable opportunité de la retraite par capitalisation via la création du PER. Ce type de produits de long terme est, pour nous aussi, une opportunité car il correspond parfaitement à notre gestion long terme.